Keuzebegeleiding bij pensioen #2 – WTP, welke topics zijn hot?!

In deze serie krijg jij een inkijkje in de onderwerpen die spelen rondom pensioen! Wekelijks stuurt Sofie op dinsdag nieuwe inzichten. Wat tof dat jullie allemaal zo geïnteresseerd zijn in wat we onderzoeken! We kregen heel veel vragen over de definities van de vragen die we aan de studenten behavioural economics van de Erasmus Universiteit Rotterdam meegaven. Daar gaan we vandaag dieper op in.

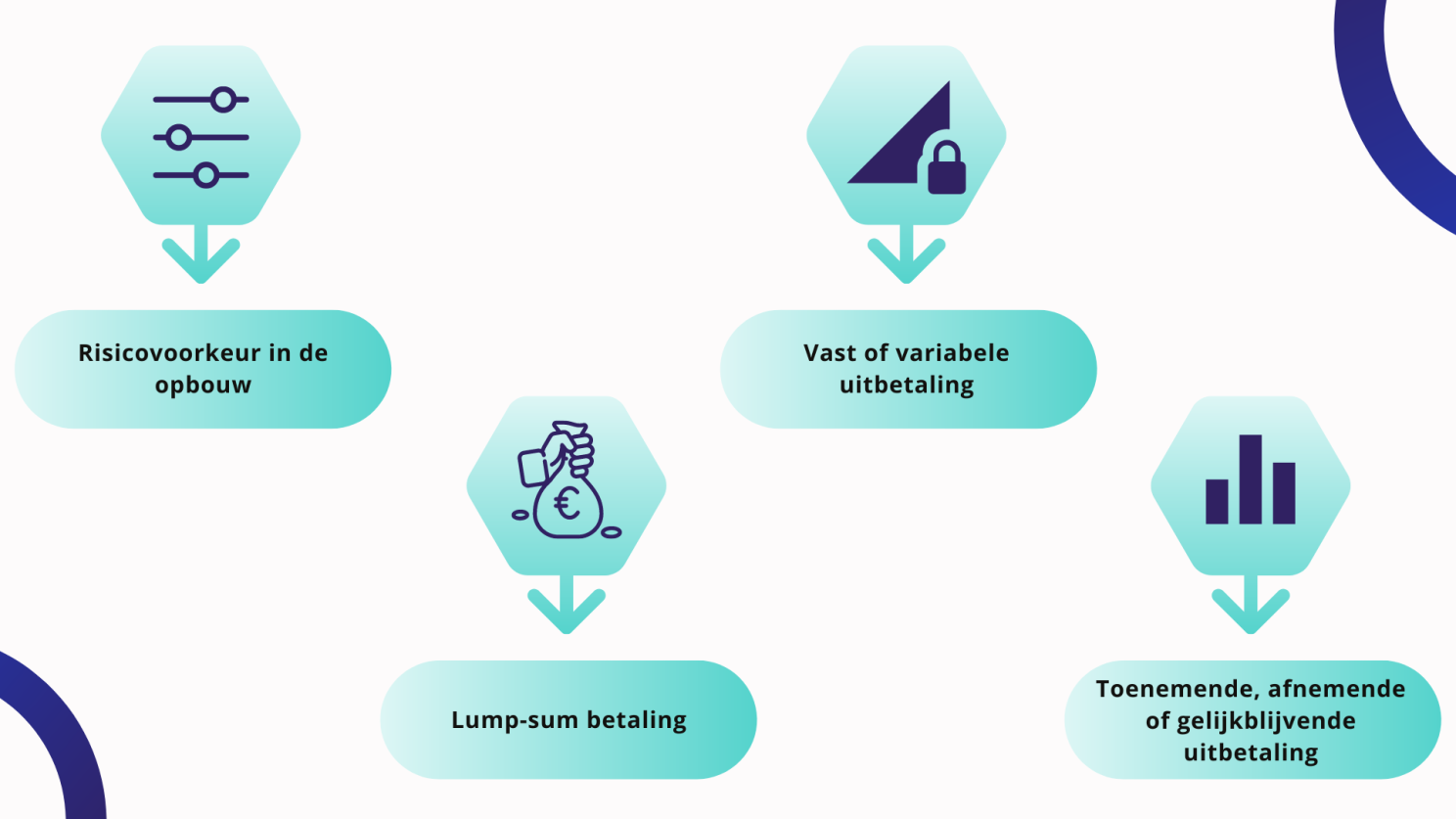

De Wet Toekomst Pensioenen biedt deelnemers meer keuzes in hun pensioenopbouw en pensioen-uitbetaling. Van pensioenaanbieders wordt verwacht dat zij klanten begeleiden naar passende keuzes. Maar om welke keuzes gaat het eigenlijk? En waar moet je rekening mee houden?

Risicovoorkeur in de opbouw

Deelnemers krijgen meer te zeggen over hun risicovoorkeuren in de opbouwfase. Van een aanbieder wordt verwacht dat ze een risicopreferentieonderzoek uitvoeren om risicodraagkracht en risicotoleratie te bepalen. Risicodraagkracht gaat over de mate waarin een deelnemer zich risico kan veroorloven. Het is dan bijvoorbeeld relevant in hoeverre een deelnemer afhankelijk is van dit pensioen. Risicotolerantie gaat om de hoeveelheid risico die een deelnemer acceptabel vindt, dat verschilt natuurlijk per persoon.

Lump-sum betaling

Je kunt er nu voor kiezen om maximaal 10% van je opgebouwde pensioen in één keer uit te laten betalen. Dat is bijvoorbeeld interessant wanneer je als je met pensioen gaat het geld in een keer besteedt. Denk daarbij aan een camper om mee te reizen, maar bijvoorbeeld ook het verlagen van woonlasten. Er zijn ook risico’s voor met name mensen met een lager inkomen. Door het tijdelijke hogere inkomen verliest de deelnemer een deel van die rechten, waardoor een stuk van de 10% praktisch verdampt én de deelnemer op een later moment – een deel van – zijn toeslagen moet terugbetalen. Lees hier in de De Telegraaf ook de zorgen die Gerard Staats hierover heeft: Werknemer vreest risico van ‘wereldreisbonus’ | Geld

Vast of variabele uitbetaling

Deelnemers kiezen bij het aankopen van hun pensioen zelf of ze hun pensioenuitkering laten afhangen van beleggingsresultaten of niet. De voor- en nadelen van beide situaties spreken voor zich. Bij een vaste uitkering weet je waar je aan toe bent, heb je geen risico op tegenvallende resultaten maar ook geen kans op positieve resultaten. Bij een variabele uitkering kun je profiteren van gunstige beleggingsresultaten, maar loop je ook risico’s op verliezen.

Toenemende, afnemende of gelijkblijvende uitbetaling

Bij aankoop kan een deelnemer kiezen voor bijvoorbeeld een hoog-laag pensioen. Wil hij zijn uitkering laten toenemen over tijd, laten afnemen of gelijk laten blijven. Een afnemende uitkering kies je bijvoorbeeld als je verwacht in de eerste jaren van je pensioen relatief veel geld uit te geven, omdat je nog relatief gezond en actief bent. Een toenemende uitkering kies je bijvoorbeeld als je inflatie-risico’s wilt afdekken en naar je oude dag toe meer geld denkt te besteden aan het inkopen van zorg.

Wat vraagt dat van pensioenfondsen en pensioenuitvoerders?

Ondersteun een deelnemer op deze drie punten voor elke keuze die de deelnemer maakt:

- Maakt de deelnemers op tijd een keuze? Zorg dat de beslissing op tijd wordt genomen

- Maakt de deelnemer bewust een keuze? Zorg dat het duidelijk is wat de keuzemogelijkheden inhouden

- Maakt de deelnemer de juiste keuze? Zorg dat het duidelijk is wat de consequenties van de keuzes zijn over tijd

Om een deelnemer met deze drie zaken goed te kunnen helpen, is het belangrijk te begrijpen hoe het gedrag van iemand werkt bij het nemen van besluiten en zeker over een langere tijd. Volgende week interviewen we daarom Sofies oprichter Astrid over haar visie op het gebruiken van gedragsinzichten rondom pensioenvraagstukken.